Добрый день. Отчет моего партнера Дмитрия:

Доброго времени суток!

В августе валютные торги проходили в режиме консолидации, без слишком сильных движений, при этом сохранялась общая тенденция, свидетелями которой мы являемся уже более полугода. Я говорю о повсеместном ослаблении доллара США. В связи с этим я бы хотел поделиться рядом своих мыслей, сформировавшихся в моей голове к этому моменту.

Как Вы, наверное, знаете, ключевое значение в своей торговле я уделял наличию доходных инструментов, номинированных в той или иной валюте и перспективам их изменения в дальнейшем. Предыдущий опыт и анализ происходившего на валютных рынках за последние годы давал мне основание предполагать, что финансовые потоки будут направлены в сторону той мировой валюты, центробанк которой находится на этапе ужесточения своей монетарной политики, а таким из крупнейших банков в данный момент является ФРС, к которому недавно присоединился банк Канады. Их европейский коллега последовательно проводил политику количественного смягчения и даже не думает о росте процентной ставки.

В такой ситуации рост теоретически «слабой» валюты на 15% требует объяснения, если я собираюсь использовать фундаментальные данные в торговле. И вот здесь я столкнулся с рядом трудностей, о которых постараюсь упомянуть в данной статье.

Я по-прежнему считаю, что доходность имеющихся инструментов очень важна и ее необходимо учитывать при своем анализе, но, наблюдая движения этого года, я пришел к выводу, что не менее важным для обменных курсов валют является настроение управляющих крупных управляющих компаний и хедж-фондов. Если игрок, в распоряжении которого имеются средства, исчисляемые миллиардами, разочаровывается в каком-то рынке и начинает перекладываться в другую валюту, чтобы увеличить свою долю на нем, то это может быть лишь его мнением. Если же это происходит на массовом уровне, то такая миграция капитала наверняка будет очень заметной.

Что же заставляет игроков уменьшать свои долларовые позиции и избегать риска, возвращаясь в валюты фондирования, в первую очередь евро и иену? С моей точки зрения, главным виновником такого бегства из доллара является текущий президент США Дональд Трамп. Мало того, что к этому моменту он не смог реализовать ничего из обещанного им в рамках предвыборной компании, так и он умудрился перессориться почти со всеми представителями политического истеблишмента Америки. Импульсивные, часто необоснованные заявления, регулярно появляющиеся в его Твиттере не могут быть позитивным факторов для «гринбека» (синоним валюты США), ведь деньги любят тишину. Непоследовательность в шагах его администрации также не могут быть привлекательным для иностранных инвесторов, и поэтому мне сложно сейчас надеяться на реальное изменение текущего тренда.

А о чем же говорит экономическая статистика, выходящая по обе стороны океана? Если вкратце, то Европа выглядит весьма достойно на фоне такого сильного укрепления евро, хотя в последние недели начали проявляться признаки того, что сильный евро начинает мешать поддерживать достигнутый темп. И хотя Драги и остальные члены ЕЦБ пока не акцентируют внимание на этом и не делают их роста евро проблему, думаю, что это лишь вопрос времени, когда им придется заявить об этом вслух. Помимо давления на европейский экспорт, рост евро будет давить на уровень инфляции, а стало быть ЕЦБ будет продолжать накачивать экономику новыми деньгами и сохранять ставки низкими. ФРС же все еще настроен начать сокращать свой баланс (это операция, обратная количественному смягчению), хотя дальнейшее повышение ставки выглядит для меня сомнительно еще раз в этом году.

Второй квартал в США дал противоречивую картину: с одной стороны, рост американской экономики ускорился до 3%, что было выше всех ожиданий аналитиков, но инфляция осталась очень низкой (1.1% вместо целевых 2%). А пока инфляция не растет, я бы не ожидал дальнейшего роста ставки в стране. А раз нет роста ставки, то и тяжело ожидать увеличения доходности гос. облигаций. Дополнительно, я бы отметил очень слабые данные по занятости в США, что, вместе с пересмотром в худшую сторону июльских данных, дает «федералам» дополнительный повод не спешить.

Мой прогноз на сентябрь. Несмотря на то, что в своем предыдущем обзоре я говорил о том, что не хочу покупать евро на уровне 1.20, по факту я это делал в августе и продолжаю это делать сейчас. 90% прибыли, полученной мной на счете – это покупка евро. Несмотря на увеличение баланса, я не могу переломить пока тенденцию к увеличению убытка на счете из-за того, что я продолжаю держать более десятка открытых коротких позиций по евро/доллару в надежде увидеть коррекцию по паре. В таких условиях, рост курса на фигуру приводит к увеличению просадки на 3%. Я собираюсь закрыть несколько коротких позиций, которые находятся у меня ниже уровня 1.12, зафиксировав по ним убыток, таким образом списав еще около 8-12% средств со счета, но хотел бы сделать это на упомянутой коррекции.

В плане покупок, я открываю покупку евро на коррекциях, с целями 1.20770, 1.21 и, в перспективе, 1.22. При этом я все еще считаю, что в условиях последовательности ЕЦБ в реализации программы смягчения, можно ожидать отката евро до уровней 1.18-1.15. Поэтому, наряду с покупкой, я продаю евро на уровнях сопротивления (1.2050, 1.2110 и, если пойдет выше, то продам от 1.2190-1.2215).

В текущих условиях мне бы, конечно, не хотелось бы видеть рост евро выше 1.22, я к такому движению не готов и при таком сценарии буду вынужден закончить торговлю на счете с использованием этой стратегии и начать заново на новом счете. Время покажет, что реализуется на самом деле.

Удачи в торговле!

С уважением,

Дмитрий Савелко aka OrkOrElf

https://www.myfxbook.com/members/OrkOrElf/orkorelfs-managed-account/1542461

Новости финансовых рынков

В августе в России несомненно главной финансовой новостью стала санация банка “Открытие” Центробанком, который в результате получил контроль над 75% активов банка. Напомню, что ПАО Банк «ФК Открытие» входит в ТОП-10 банков РФ и считается “системно-значимой организацией”. По факту этот список трактовали, как названия тех банков, которые будут спасать в любом случае – что, собственно, и случилось.

Клиентам санация была преподнесена как “радостная” новость – наш банк переходит под крыло Центробанка, вы получаете еще большую надежность! Но не надо обладать большим умением читать между строк, чтобы увидеть: “управляющие банком показали свою крайнюю неэффективность (по желанию: проворовались, неудачно использовали активы клиентов в своем собственном бизнесе и пр.) и теперь Центробанк будет заливать деньгами возникшую у нас дыру”.

Дыра оказалась глобальной: по различным оценкам для санации понадобится около 1 трлн. (!) рублей. К примеру, даже в расследовании Навального про Дмитрия Медведева упомянута сумма “лишь” в 70 млрд., т.е. более, чем на порядок меньше. Очень вероятно, что АСВ было бы просто не в состоянии рассчитаться с вкладчиками, если бы банк довели до банкротства (хотя его владельцы сделали своим управлением именно это).

Откуда бы ни взялись деньги – фонд национального благосостояния, резервный / пенсионный фонд или же просто “печатный станок” – пострадавшими окажутся все россияне (например, в случае печатного станка в результате инфляции). Так что хотя у клиентов банка Открытие (в том числе юридических лиц, чьи вклады не страхуются, а суммы заметно выше, чем у частников – и потому потери могут быть просто катастрофическими) проблем по-видимому не наблюдается, не будет преувеличением сказать, что это так или иначе сделано за счет всех граждан РФ.

Понятно, что на ситуацию отреагировали и рейтинговые агентства. Так, Moody’s поставило на пересмотр рейтинг долгосрочных депозитов банка в национальной и иностранной валюте Ва3, рейтинг облигаций участия в займе в иностранной валюте В2, базовую оценку кредитоспособности (BCA) и скорректированную BCA — b1, долгосрочную оценку риска контрагента (CRA) — Ba3 (cr). Moody’s также подтвердило рейтинг краткосрочных депозитов в национальной и иностранной валюте NP. Рейтинговое агентство S&P оставило долгосрочный рейтинг банка «ФК Открытие» B+ на пересмотре с возможностью понижения.

Не прошли мимо такого события и многие публичные личности. Вот так, например, выразился Олег Тинькофф, который кое-что понимает в банковском бизнесе:

Вадик (Вадим Беляев, крупнейший акционер и руководитель финансовой группы «Открытие») — великий комбинатор нашего времени, конечно. Талант! Вопрос: а он понесет личную ответственность за то, что мы с вами и наши родители и дети будут затыкать эту дыру его личных амбиций из бюджетных (наших) денег, всех этих покупок «Точек», «Рокетов», «Киви» и прочего разбазаривания пенсионных денег?

При этом Тинькофф возлагает ответственность и на ЦБ, допустивший подобную дыру в балансе и не принявший своевременных мер. Аналогичного мнения придерживается доктор экономических наук, профессор кафедры международных финансов МГИМО Валентин Катасонов, заявивший, “что ЦБ не является органом госуправления, это кошка, которая гуляет сама по себе”.

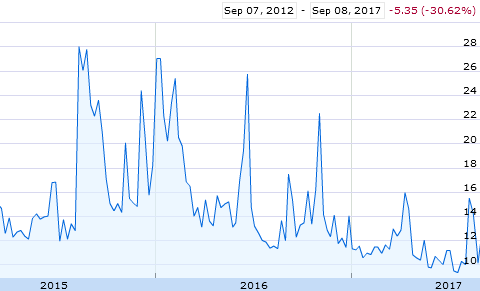

Остальные события на фоне столь громкого дела выглядят почти буднично. Хотя ситуация с банком бумерангом ударила по некоторым другим крупным игрокам, которые продали свои евробонды, усилив их привлекательность для инвесторов. Индекс волатильности VIX на фоне ситуации с Северной Кореей почти повторил свое максимальное годовое значение, но на рынке это почти не сказалось (за исключением некоторого роста золота):

Интересная новость пришла с Московской биржи относительно компании FinEX – паи ее фондов можно купить теперь не только за рубли, но и в валюте, в которой номинируются фонды (т.е. в долларах). Не думаю, что это существенно повлияет на инвестиции в компанию, однако ранее долларовые инвестиции были прерогативой биржи СПб.

Статьи за август

В августе мной были написаны следующие ликбезные статьи (статьи кликабельны):

- Тактика и стратегия инвестора

- Финансовый гений Amazon.com

- Личный финансовый план

- Диверсификация и риск портфеля

- Как ETFs снижают рыночный риск

- Флет и волатильность. Что это такое?

- Консолидация на финансовых рынках

Если какие-то из этих статей понравились или оказались чем-то полезны, то просьба делиться ими в социальных сетях или распространять на своих ресурсах с активной ссылкой.

Демо-счет Газпромбанка — это отличная возможность для начинающих инвесторов научиться основам торговли и инвестиционных стратегий без риска для капитала. Он предоставляет виртуальные средства для тренировок на реальных рыночных данных, что позволяет понять, как функционируют финансовые рынки, и эффективно подготовиться к реальному инвестированию.

Преимущества демо-счета Газпромбанка

-

Обучение без риска

Демо-счет позволяет попробовать себя в инвестициях, не рискуя реальными средствами. Это идеальный способ для новичков изучить особенности финансовых рынков и понять, как работают различные инвестиционные инструменты. -

Тестирование стратегий

На демо-счете можно тестировать разные торговые стратегии и способы инвестирования, чтобы выбрать наиболее подходящие для вашего финансового профиля. -

Опыт работы с торговыми платформами

Инвесторы могут научиться работать с платформами для покупки и продажи активов, анализировать рыночные данные и принимать инвестиционные решения, используя реальные данные, но без риска потерять деньги. -

Удобство и доступность

Демо-счет доступен через интернет-банкинг или мобильное приложение Газпромбанка, что позволяет легко начать обучение в любое время и в любом месте.