Финансовый план и зачем он нужен

Как правило начинающий инвестор ищет, куда инвестировать. Вопросы, которые он задает, касаются вариантов вложений и связанных с ними рисками. Т.е. он ищет инструменты, еще не имея четкого плана дома, который хочет построить. Поэтому практически всегда инвестор упускает два очень важных момента, без которых его вложения рискуют оказаться если не напрасными, то во всяком случае не самыми эффективными.

Первый момент – это стратегия инвестирования. Ее суть ее в том, чтобы инвестор рассматривал и понимал свой портфель целиком, а не каждую (в лучшем случае) составляющую его часть по отдельности. В правильно подобранном портфеле все компоненты взаимодействуют друг с другом, что в итоге обеспечивает увеличение доходности.

Из физики известен такой опыт. Несколько составленных по принципу “матрешки” резиновых шаров (самый большой в основании, самый маленький на вершине) падают вертикально на пол основанием вниз. Что происходит? Маленький шар подскакивает на высоту, заметную большую, чем высота падения всей пирамиды – более крупные шары по цепочке передали ему свою энергию. С доходностью в правильном портфеле могут происходить подобные вещи.

Стратегия важнее тактики, т.е. общая структура важнее конкретных инструментов наполнения портфеля (инвестиционных фондов). Например, на американский рынок существует порядка трех сотен биржевых фондов. В большинстве случаев не случится ничего критичного, если вместо одного фонда с активами США будет выбран другой. Стратегия тут сохранена, все фонды действуют в рамках одного рынка – поэтому конкретный фонд хотя и должен учитывать ряд требований, но все же не оказывает определяющего воздействия на портфель.

Допустим, со стратегией все понятно. Но прежде чем начинать инвестиции, вы неизбежно должны учесть второй момент и ответить на вопрос – можно ли достигнуть выбранные вами цели при текущих доходах и за сколько времени? На эти вопросы отвечает финансовый план

Финансовый план так же важен, как стратегия и инструменты

Общее пожелание “накопить как можно больше” или “стать финансово независимым” плохо способствует накоплению. Нужно вкладывать в пожелания конкретные цифры, материализуя их. Если цель накоплений – досрочный выход на пенсию, то она должна быть связана с определенным возрастом ухода на пенсию и конкретной суммой. Цель может быть в накоплении определенной суммы на учебу детей. Цель может быть в постройке собственного дома и т.п. Оптимизация финансовых возможностей под поставленную цель – это и есть личный финансовый план.

Данный план можно сравнить с путешествием на машине. Если мы хотим отдохнуть на море, то заранее расспрашиваем о месте и ценах, узнаем дорожный маршрут и пр. Мы не едем просто наугад в какое-то место, зная, что там должен быть курорт. Для нашего инвестиционного маршрута важно наше финансовое состояние, т.е. все наши активы и пассивы. Актив – то, что приносит доход, пассив – то, что забирает. Нам принадлежит машина – пока мы ее не продали, это пассив, поскольку она забирает деньги на бензин, обслуживание и пр. Квартира актив лишь в том случае, если мы получаем с нее доход от сдачи в аренду.

Конкретная цель в инвестировании играет роль мотиватора. В то время, как понимание своей стратегии позволяет не делать глупости (пускаться в спекуляции, инвестировать на новостном фоне и пр.), то цель и финансовое планирование мотивируют совершать в портфель регулярные взносы, что ускоряет достижение результата. При возможности можно организовать такой процесс автоматическим списанием суммы с карты.

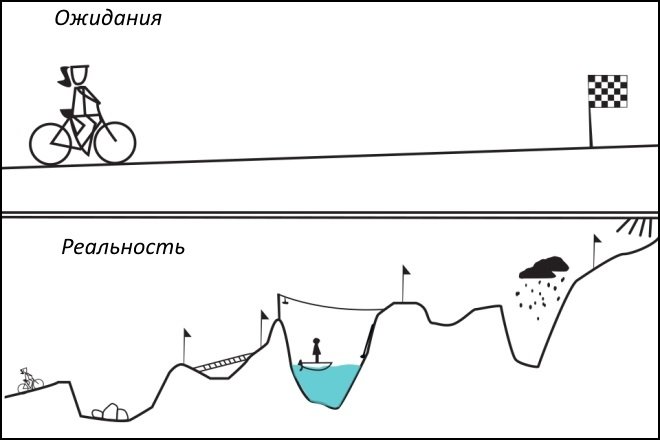

В инвестировании, в отличие от банковского депозита, могут случаться длительные периоды с отрицательной доходностью. Может возникнуть настойчивое желание прекратить инвестировать – без реального мотиватора нетрудно сойти с дистанции и вывести деньги. Напоминание о поставленных целях должно в таких случаях поддерживать желание инвестировать дальше.

Личный финансовый план настолько же индивидуален, как состав фондов инвестиционного портфеля. Если пытаться выделить какие-то общие вещи, то можно сказать, что практически в каждом бюджете есть возможность отложить хотя бы 10% заработка на инвестиции. Это называется правилом “заплати сначала себе” – т.е. 10% должны откладываться сразу, а не быть остатком после других ежемесячных трат. Однако нередко простой анализ бюджета позволяет выделить заметно большую сумму для инвестирования, чем планировалось вначале.

Как составить финансовый план. Пример

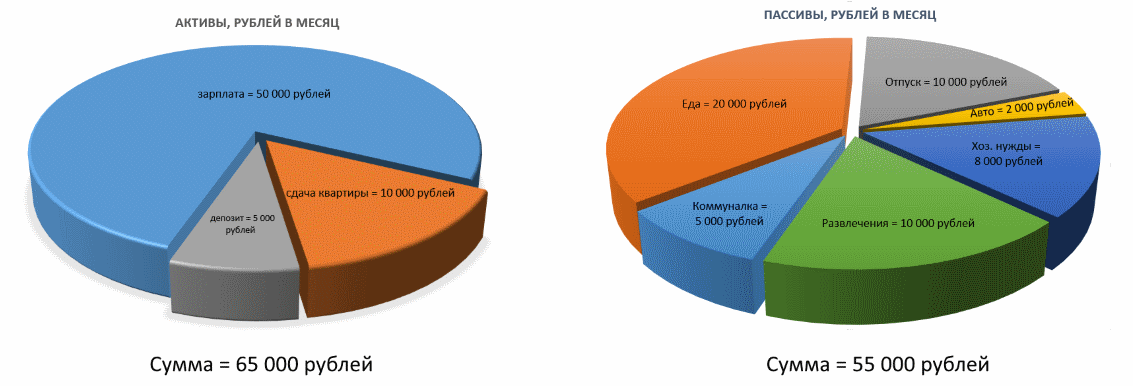

Рассмотрим произвольный вариант активов и пассивов молодого человека:

Он работает, живет в собственной квартире и одну сдает, а также имеет некоторый доход с банковского депозита. Траты представлены в правой половине графика – положительный баланс активов и пассивов составляет 10 000 рублей. Если в наличии есть резервный фонд, позволяющий прожить около полугода при потере работы, то 10 000 рублей в месяц можно инвестировать.

Однако можно провести анализ расходов. К примеру, на еду уходит почти половина средств – возможно есть смысл сократить расходы до 15 000 рублей. Если забрать от хозяйственных нужд и развлечений по 2 500, то это будет еще 5 000 рублей. Итого, было сэкономлено 10 000 рублей, и инвестировать можно не 10 000, а 20 000 рублей в месяц. При этом цель – достойная пенсия, сравнимая с текущей зарплатой (в будущих ценах).

Рассчитаем теперь, к какой разнице это приведет, если мы будем инвестировать обе суммы в течение 30 лет со средним доходом на 6% выше инфляции (средняя мировая статистика по акциям) с учетом капитализации дохода:

Конечно, реальная кривая доходности будет отличаться от приведенной – зарплата будет меняться, а график включать просадки в кризисы, возможно довольно глубокие. Так что картина будет гораздо ближе к такой:

Но важен конечный результат. Итого, в первом случае мы получаем в конце срока около 10 млн. рублей в ценах сегодняшнего дня, во втором – 20 миллионов. Есть над чем подумать… причем в случае инвестирования в долларах можно рассчитывать на дополнительную прибыль от девальвации рубля – с начала 1998 года (фактически за 20 лет) на сегодня рубль упал к доллару в 10 раз.

Но оставим рублевый вариант. При капитале в 10 миллионов и ставке 6% годовых можно рассчитывать на пенсию 50 000 рублей в месяц – т.е. ровно на ту зарплату, которую получает молодой человек сегодня. Итого, если в вашем плане была обозначена цель достойной пенсии не ниже зарплаты, то она достигнута – дело за инвестиционным портфелем и грамотным инвестированием по плану. Однако если вкладывать каждый месяц 20 000 рублей, то пенсия составит уже в два раза больше – 100 000 рублей. Тут уже можно добавить другие цели…

Демо-счет Газпромбанка — это отличная возможность для начинающих инвесторов научиться основам торговли и инвестиционных стратегий без риска для капитала. Он предоставляет виртуальные средства для тренировок на реальных рыночных данных, что позволяет понять, как функционируют финансовые рынки, и эффективно подготовиться к реальному инвестированию.

Преимущества демо-счета Газпромбанка

-

Обучение без риска

Демо-счет позволяет попробовать себя в инвестициях, не рискуя реальными средствами. Это идеальный способ для новичков изучить особенности финансовых рынков и понять, как работают различные инвестиционные инструменты. -

Тестирование стратегий

На демо-счете можно тестировать разные торговые стратегии и способы инвестирования, чтобы выбрать наиболее подходящие для вашего финансового профиля. -

Опыт работы с торговыми платформами

Инвесторы могут научиться работать с платформами для покупки и продажи активов, анализировать рыночные данные и принимать инвестиционные решения, используя реальные данные, но без риска потерять деньги. -

Удобство и доступность

Демо-счет доступен через интернет-банкинг или мобильное приложение Газпромбанка, что позволяет легко начать обучение в любое время и в любом месте.