С конца августа по середину декабря 2017 года Банк России объявил о начале санации трех частных банков, относящихся к разряду крупнейших, включая два системно значимые. Во всех случаях финансовое оздоровление начато по новой процедуре — де-факто за счет самого ЦБ РФ через Фонд консолидации банковского сектора. Что из себя представляет новоиспеченный фонд, каковы полномочия его органов управления и оправдано ли его создание, чем новая схема санирования кредитных организаций лучше или хуже прежней?

Зачем и как создан ФКБС

До принятия датируемого 1 мая 2017 закона №84-ФЗ финансовым оздоровлением российских кредитных организаций занимались банки-санаторы, бравшие у Центробанка РФ на санирование льготные займы (на 10-15 лет под 0,51% годовых) через Агентство по страхованию вкладов.

Эффективность этой схемы оказалась низкой, поскольку одни банки после санации все равно были ликвидированы, а оздоровление других затянулось на долгие годы – и только единицам удалось вернуться к полноценной деятельности. Но еще печальнее, что сразу несколько крупных кредитных организаций, активно занявшихся санированием и поглощением банков и страховых компаний, в итоге сами оказались на грани банкротства.

При этом, как утверждала глава ЦБ Эльвира Набиуллина, банки-санаторы не создавали в санируемых организациях необходимые резервы и не гнушались переброски на них проблемных активов. Однако Эльвира скромно умалчивает о том, что в функции банка России входит контроль за всеми банковскими организациями – так что в описанной ситуации незамедлительно должны были последовать санкции от регулятора.

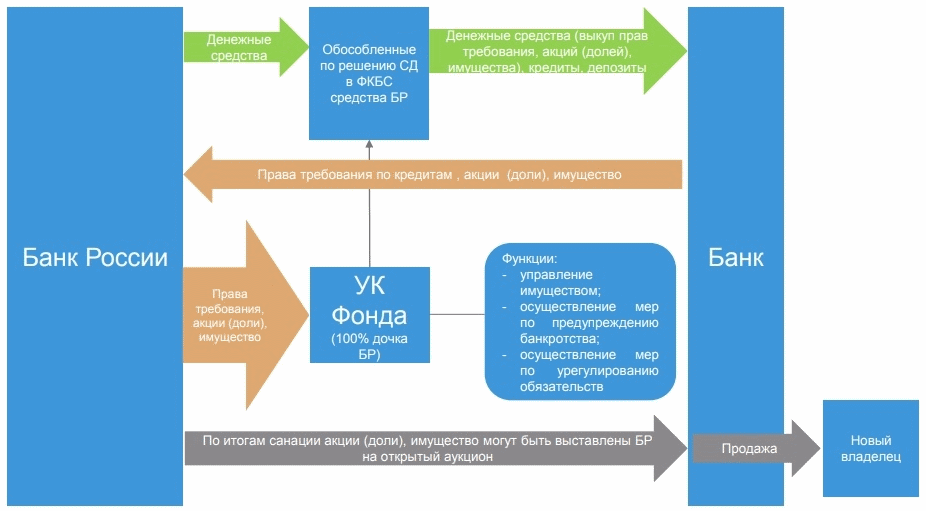

В итоге регулятор инициировал передачу оздоровления финансовых организаций от АСВ и частных банков-инвесторов Фонду консолидации банковского сектора (ФКБС), который будет действовать под управлением непосредственно Банка России. Днем рождения фонда стало 12 июля 2017 года, а 4 августа он получил лицензии ЦБ на управление: ценными бумагами, инвестиционными фондами, ПИФами и НПФ.

Функции ООО «УК ФКБС»

Сам по себе фонд не имеет статуса юр. лица, а мероприятия по оздоровлению проблемных банков осуществляет ООО «Управляющая компания Фонда консолидации банковского сектора». Общество стопроцентно подконтрольно единственному учредителю в лице Банка России. Де-факто оно является его автономным подразделением, но де-юре, согласно уставу — коммерческой организацией.

Устав Общества, размещенный на официальном сайте ФКБС amfbc.ru, содержит перечень видов деятельности:

- осуществление мер по предотвращению банкротства финансово-кредитных организаций с использованием средств, составляющих фонд;

- доверительное управление паевыми фондами, создаваемыми для предотвращения упомянутого банкротства;

- управление долями / акциями банковских организаций;

- управление ценными бумагами;

- доверительное управление денежными средствами, имуществом и имущественными правами, передаваемыми в управление Центробанком РФ (как временным собственником санируемых банков), а также имуществом и средствами, обретенными в процессе управления;

- дилерская деятельность;

- хранение и учет имущества, составляющего ПИФы;

- другая не запрещенная российским законодательством деятельность, соответствующая целям ООО «УК ФКБС».

В целях санирования Общество исполняет функции временной администрации санируемых банков либо делегирует в ее состав своих работников, участвует в анализе финансового состояния банков и разработке плана их финансового оздоровления под руководством регулятора.

Структура и капитал фонда

Высший орган управления ООО «УК Фонда консолидации банковского сектора» — не кто иной, как лично Центробанк РФ, оставивший за собой внушительный список полномочий.

Следующий по старшинству — Наблюдательный совет в составе трех служащих ЦБ и двух независимых членов коллегиального органа, председатель которого, по уставу ФКБС, избирается из троицы сотрудников регулятора.

Текущей деятельностью руководит единоличный исполнительный орган — генеральный директор управляющей компании. Первым гендиректором Общества в июле 2017 назначен Алексей Кузнецов, ранее в течение нескольких лет возглавлявший УК «ЕФГ управление активами» группы «Бин» («Сафмар»).

Проверку финансово-хозяйственной деятельности ФКБС не реже 1 раза в год проводит независимый аудитор, в любое время — ревизионная комиссия Общества.

Уставной капитал фонда составляет доля, внесенная ЦБ РФ как единственным участником ООО «УК ФКБС», равная 1,5 млрд рублей.

Помимо уставного капитала источниками средств и имущества ФКБС являются:

- вклады единственного участника ООО

- доходы от оказываемых управляющей компанией услуг и выполненных работ

- иные поступления, не запрещенные законом и не противоречащие целям деятельности

Основной источник денег на оздоровление крупнейших финорганизаций, требующее сотен миллиардов рублей — безусловно, вклады ЦБ, которые делаются через выкуп регулятором паевых фондов, создаваемых Обществом. Деньги вливаются в санируемые банки не единовременно, а по мере необходимости. Задача сотрудников УК ФКБС — умело управлять проблемными активами, играя роль антикризисных менеджеров.

Указанным способом регулятор инвестирует в капитал санируемых банков, становясь владельцем контрольного пакета акций. Планируется, что после успешной санации Банк России будет их продавать на открытых аукционах, притом не обязательно с извлечением прибыли.

Санации через ФКБС

В настоящее время (на начало 2018 года) продолжается санация через ФКБС крупных финансово-кредитных структур согласно решениям ЦБ:

-

Банка «ФК Открытие» — от 29 августа

-

ПАО «БИНБАНК» и АО «РОСТ БАНК» — от 21 сентября

-

ПАО «Промсвязьбанк» — от 15 декабря

Функции временной администрации по управлению «Открытием» возложены на УК ФКБС только 29 ноября, Бинбанком и Промсвязьбанком — 15 декабря.

По словам первого замглавы ЦБ Дмитрия Тулина, санирование будет проходить в два этапа. Первый включает оценку финансового положения банка временной администрацией, составление и утверждение плана участия регулятора в предотвращении банкротства. На втором этапе уставный капитал банка уменьшается до реального размера имеющихся собственных средств, а если он отрицательный — до 1 рубля с дальнейшей эмиссией акций, не менее 75% которых будет принадлежать Банку России. Оздоровление будет завершаться прекращением работы временной администрации и созданием новых органов управления кредитной организации.

Заключение

Как уверяют в ЦБ, санация «Открытия» (а значит, и других банков) будет продолжаться в течение 6-8 месяцев против 10-15 лет оздоровления по прежней схеме.

Если после санации на кредитные организации не найдется покупателей, они пополнят список крупных государственных банков. Такое огосударствление специалисты называют чрезмерным и потому неэффективным, но признают, что оно отвечает сегодняшнему тренду российской экономики. Время покажет, станет ли ФКБС и его политика более эффективным инструментом решения проблем в банковской сфере.

Демо-счет Газпромбанка — это отличная возможность для начинающих инвесторов научиться основам торговли и инвестиционных стратегий без риска для капитала. Он предоставляет виртуальные средства для тренировок на реальных рыночных данных, что позволяет понять, как функционируют финансовые рынки, и эффективно подготовиться к реальному инвестированию.

Преимущества демо-счета Газпромбанка

-

Обучение без риска

Демо-счет позволяет попробовать себя в инвестициях, не рискуя реальными средствами. Это идеальный способ для новичков изучить особенности финансовых рынков и понять, как работают различные инвестиционные инструменты. -

Тестирование стратегий

На демо-счете можно тестировать разные торговые стратегии и способы инвестирования, чтобы выбрать наиболее подходящие для вашего финансового профиля. -

Опыт работы с торговыми платформами

Инвесторы могут научиться работать с платформами для покупки и продажи активов, анализировать рыночные данные и принимать инвестиционные решения, используя реальные данные, но без риска потерять деньги. -

Удобство и доступность

Демо-счет доступен через интернет-банкинг или мобильное приложение Газпромбанка, что позволяет легко начать обучение в любое время и в любом месте.