Что такое диверсификация рисков в инвестиционном портфеле? Несмотря на то, что слово “диверсификация” очень распространено, его смысл в инвестиционном контексте чаще всего понимают неправильно – или даже не понимают вовсе. Верная фраза с неверным толкованием – очень частая ситуация при инвестировании, так что в собственных интересах следует как можно лучше понимать точные значения слов.

Диверсификация рисков

Что такое диверсификация в общем смысле, знают практически все. Даже не имеющий отношения к финансовому сектору человек наверняка слышал бытовое определение диверсификации как “не класть все яйца в одну корзину”. Если одна корзина разобьется, другие уцелеют. Иначе говоря – не нужно инвестировать только в один актив (например, в одну акцию или только в золото), какими бы заманчивыми ни казались перспективы этой покупки.

Таким образом, диверсификация представляет собой универсальный рецепт для снижения рисков. С той оговоркой, что вы понимаете эти риски – вложение в десять финансовых пирамид диверсификацией не является и итог со временем будет печальным. Однако фонд акций с годами будет расти, а фонд консервативных облигаций сможет давать доходность на уровне банковского депозита или немного выше.

Фактически покупка актива – это вложение в бизнес. Акции и облигации дают дополнительный денежный поток в виде дивидендов и купонов, фонды недвижимости от сдачи ее в аренду. Диверсификация сглаживает доходность, но при этом результат лежит выше простого среднего значения суммы активов. Об этом поговорим ниже.

Стратегия диверсификации

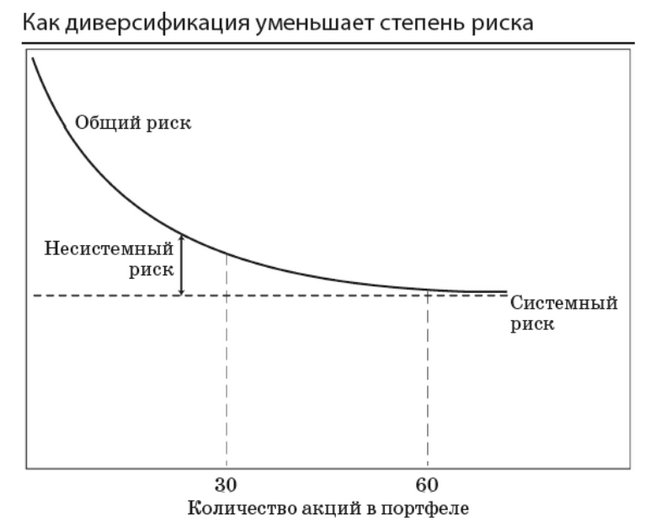

Диверсификация связана с рисками, которые можно разделить на системный (или рыночный) и внесистемный. Внесистемный риск присущ каждой отдельной бумаге и зависит только от событий с эмитентом: например, забастовка на предприятии, смена руководства, открытие новых месторождений и пр.

Системный риск отражает тот факт, что большинство бумаг попадает под влияние целого рынка, т.е. колеблются вместе с ним. Этот риск описывается коэффициентом бета. Например, если бета равна трем, то при подъеме рынка на 5% соответствующая акция вырастет на 15%. Такие акции относят к акциям роста. Если бета равна 0.5, то акция вырастет в цене наполовину от рынка, т.е. на 2.5%.

Что может и что не может диверсификация? Диверсификация может устранить внесистемный риск отдельных акций – чем больше будет их в портфеле инвестора, тем больше он будет зависеть только от системного риска. Несистемный риск практически исчезает, если у инвестора оказывается не менее 50 акций широкого рынка:

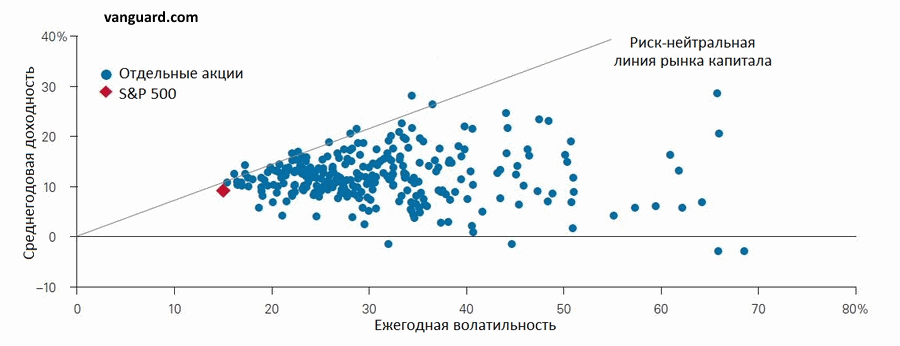

А теперь попробуем взглянуть на процесс диверсификации немного глубже. Компания Vanguard в своей методичке недавно привела интересное исследование отдельных акций из индекса S&P500 по сравнению с самим индексом, который инвестирует сразу во все крупные компании США:

Под ежегодной волатильностью понимается разброс котировок, т.е. разница между их максимальным и минимальным значением. Что мы видим? Если провести прямую, параллельную оси х, через красный ромбик, то в верхней части окажутся акции, обыгравшие индекс по доходности, ниже – проигравшие ему. Подсчитать несколько сложно, но условно можно принять это разделение 50 на 50. Иначе говоря, при произвольном выборе акции из индекса вероятность обыграть сам индекс будет около 50%.

Но гораздо интереснее то, что красный ромбик – это самая левая точка на графике, обладающая минимальной волатильностью около 15%. Иначе говоря, инвестиция в индекс в данном случае не просто достигает среднего результата, а делает это с минимальными колебаниями по сравнению с входящими в нее акциями. Что дает больше спокойствия инвестору.

Важно отметить и необходимость достаточно большого числа акций в индексе. В этой статье Бернштайн на свежих данных доказывает недостаточность диверсификации портфеля по 15 акциям – распространенное прежде мнение. Принцип в следующем: большая выборка имеет бóльшую вероятность включать “суперакции” с очень высокой доходностью, которые поднимут доходность выборки над небольшим числом случайных акций. Сделаем промежуточный вывод:

▲ Диверсификация рисков в виде покупки индексного фонда позволяет рассчитывать на пониженную волатильность по сравнению с отдельными акциями. В то же время вероятность выбрать отдельные, более доходные по сравнению с индексом акции, не превышает 50%. Маленькие выборки в среднем менее эффективны, чем большие.

Диверсификация портфеля

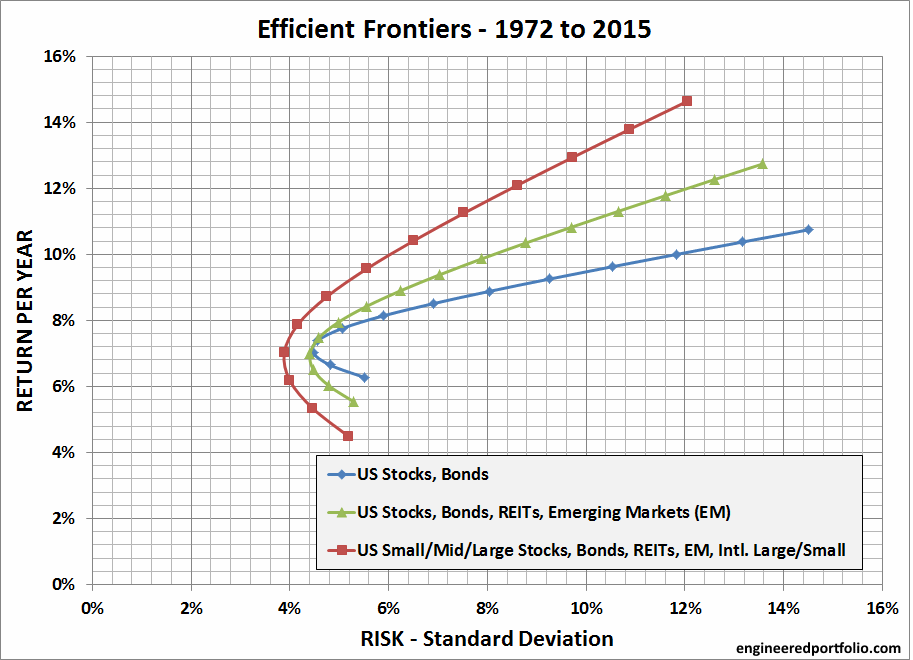

Но самое интересное начинается, когда мы выбираем индексные фонды отдельных классов активов (акций, облигаций, недвижимости) и составляем из них инвестиционный портфель. Первая попытка рассмотреть риски и доходность портфеля инвестора в целом была сделала Г. Марковицем в 1952 году. Индексного инвестирования тогда еще не существовало и все расчеты производились на примерах отдельных акций. На сегодня идеи Марковица можно проиллюстрировать таким графиком в координатах риск-доходность:

Здесь представлено три кривых. Синяя включает в себя только два актива (акции и облигации США), вторая дополнена трастами недвижимости и акциями развивающихся рынков, а третья включает еще и дополнительное разделение на малые, средние и большие компании. Какой результат дает такая диверсификация портфеля?

Очень хороший. Во-первых, кривые сдвигаются влево. Это значит, что уменьшается стандартное отклонение, т.е. риск. Инвестор будет видеть меньше резких падений в своем портфеле. Одновременно вырастает доходность – кривые идут вправо вверх. В этом и состоит истинный эффект диверсификации рисков для портфельного инвестора – понижение риска при одновременном повышении доходности. Что хорошо видно в нижней части кривой.

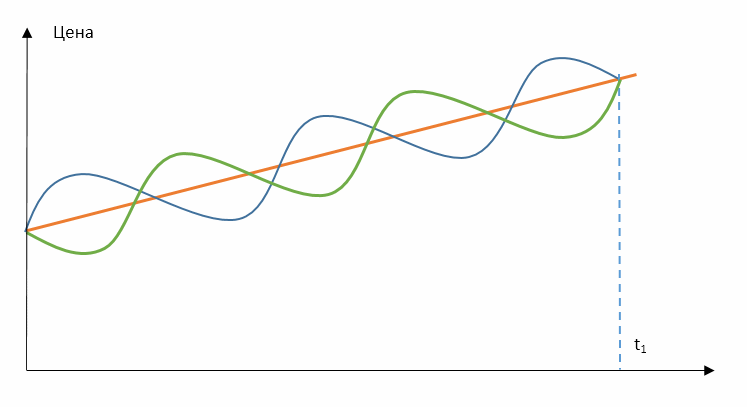

Звучит парадоксально, однако это так. Почему такое происходит? Дело в обычной математике, когда накладывается движение кривых независимых друг от друга активов. Расчет показывает, что в этом случае общая доходность повышается, а просадка становится меньше. Последнее иллюстрируется простым рисунком:

Тут представлено противоположенное поведение двух активов – синяя и зеленая линия. Когда первый поднимается в цене, второй падает – и наоборот. Результат портфеля из них будет определяться суммой, т.е. оранжевой линией. Как видно, на этом примере она растет без колебаний, как и банковский депозит. Пример идеальный, поскольку в реальности у активов наблюдается заметная корреляция, однако принцип понять позволяет.

Еще раз подчеркну, что все активы должны со временем показывать рост, иначе эффект не сможет себя проявить. Именно поэтому портфель и составляется из инструментов фондового рынка, т.е. акций, облигаций и недвижимости, а также их диверсифицированных фондов.

Хорошим практическим примером диверсификации рисков может служить портфель из американских акций и золота в период с 1970 по 2015 годы. Американский рынок на этом периоде выдал 10.63% годовых, а золото 8.22% в год. Однако портфель с равными долями этих активов (ежегодная ребалансировка) показал 10.82% в год, причем просадка этого портфеля оказалась ниже как американского рынка, так и золота.

Виды диверсификации

Можно выделить следующие виды диверсификации активов:

- По классам: акции, облигации, недвижимость, золото

- По странам: развитие, развивающиеся, пограничные рынки

- По размеру: акции малых, средних и крупных компаний

- По кредитному рейтингу: надежные и мусорные облигации

- По срокам обращения: краткосрочные и долгосрочные облигации

- По валюте: активы в рублях, долларах или евро

- По типу компаний: акции роста и стоимости, смешанные

Сколько классов активов должно быть в портфеле?

Насколько широко должен быть диверсифицирован инвестиционный портфель? Точного числа здесь нет, однако самую большую диверсификацию вы получаете при использовании первых нескольких классов. После чего эффективность диверсификации резко падает и вскоре становится просто бесполезной.

Для стандартного портфеля вполне достаточно будет иметь от 5 до 10 фондов с возможно более низкой корреляцией и широким охватом мировой экономики. Кроме того, небольшое число фондов имеет тот плюс, что легче рассчитывать доли портфеля для возвращения к первоначальному состоянию в результате ребалансировки.

Заключение

В статье выше было рассмотрено понятие диверсификации и показано ее преимущество. Фонд акций лучше небольшой выборки этих акций, а результат портфеля из фондов разных классов активов лучше их средней доходности. Но при всех плюсах диверсификации не стоит забывать, что исключая несистемный риск (риск отдельной ценной бумаги) она не может исключить системный, т.е. риск, связанный с рынком в целом.

Демо-счет Газпромбанка — это отличная возможность для начинающих инвесторов научиться основам торговли и инвестиционных стратегий без риска для капитала. Он предоставляет виртуальные средства для тренировок на реальных рыночных данных, что позволяет понять, как функционируют финансовые рынки, и эффективно подготовиться к реальному инвестированию.

Преимущества демо-счета Газпромбанка

-

Обучение без риска

Демо-счет позволяет попробовать себя в инвестициях, не рискуя реальными средствами. Это идеальный способ для новичков изучить особенности финансовых рынков и понять, как работают различные инвестиционные инструменты. -

Тестирование стратегий

На демо-счете можно тестировать разные торговые стратегии и способы инвестирования, чтобы выбрать наиболее подходящие для вашего финансового профиля. -

Опыт работы с торговыми платформами

Инвесторы могут научиться работать с платформами для покупки и продажи активов, анализировать рыночные данные и принимать инвестиционные решения, используя реальные данные, но без риска потерять деньги. -

Удобство и доступность

Демо-счет доступен через интернет-банкинг или мобильное приложение Газпромбанка, что позволяет легко начать обучение в любое время и в любом месте.